安定して利益を出し続けられることができれば、それは個人事業主として理想の状態です。しかし、開業準備のために多額の費用がかかる場合や、何らかの理由で見込んでいた売り上げを得られない場合など、必要経費額が収入金額を上回る、いわゆる「損失(赤字)」が発生することもあります。今回は赤字になった場合に活用できる制度について解説します。

赤字とは所得金額がマイナスになること

個人事業主は、1月1日から12月31日までの総収入金額(額面金額)から、その収入を得るためにかかった費用を差し引くことにより「事業所得」を求めることができます。

所得の区分は事業所得を含めて10通りに区分されています。たとえば、アパートやマンションによる家賃収入は「不動産所得」、株式などの金融商品の売買での収入は「譲渡所得」、会社勤めによる給与収入などは「給与所得」があります。

区分ごとに所得の計算方法は異なりますが、損失(赤字)が生じた状態とは、計算された所得が0円未満のことを表します。

赤字を黒字になったほかの所得と相殺できる「損益通算 」

所得税は「収入」から「必要経費」を差し引いた「所得」に応じて納める金額が変わります。得られる所得が1種類のみで、かつ赤字の場合は所得税を納める必要はありません。

しかし、発生する所得が個人事業による事業所得のみならず、家賃収入による不動産所得、アルバイトによる給与所得などが同時に発生するケースもあります。複数の所得のなかで、黒字になった所得と赤字になった所得同士を相殺したうえで所得税を計算する方法を「損益通算」といいます。

(1)損失額をほかの黒字の各所得から差し引くことができる所得

損失が発生した場合、ほかの黒字の所得から差し引けるのは下記4つに限定されています。

- 不動産所得

- 事業所得

- 山林所得

- 譲渡所得

それぞれの頭文字を取って、不事山譲(=富士山上)という語呂合わせとセットで覚えておくのも良いかもしれません。また、下記に該当する場合は損益通算の対象とはなりません。

- 絵画、貴金属、骨董品など、生活に通常必要でない資産に係る損失

- 衣服、家具などの生活用動産

- 不動産所得の損失のうち、土地を買うための費用を借り入れた場合の利子相当の金額

- 土地、建物などの売却した場合に発生した損失

- 株式などを売却した場合や、FXの取り引きを行った場合に発生した損失

(2)損益通算をする際のルールとは

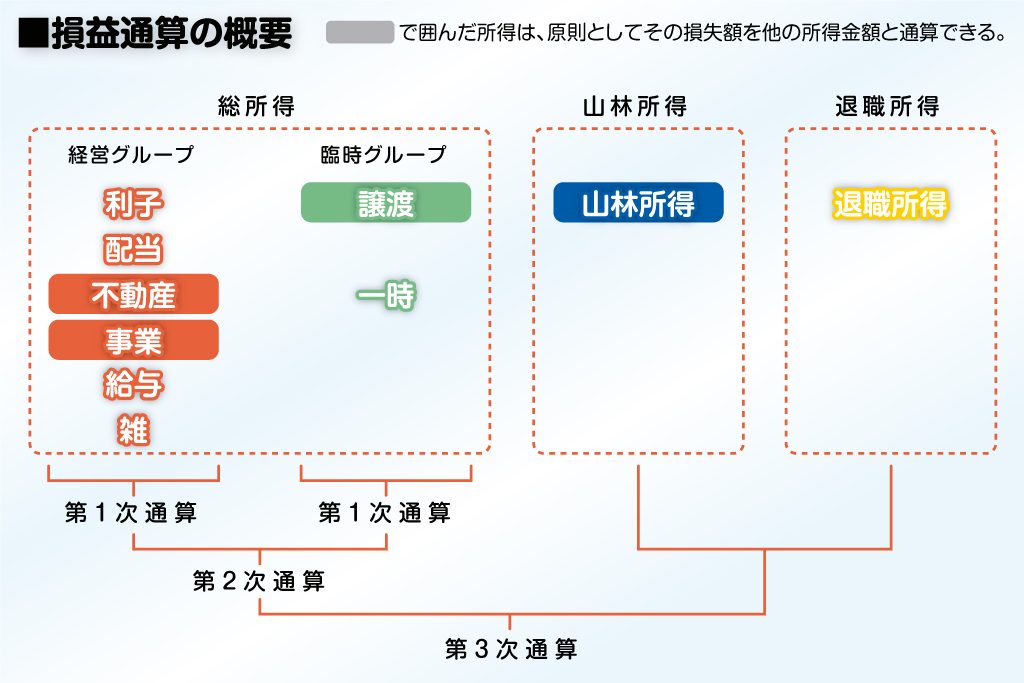

国税庁 損益通算の概要(図示)をもとに作成

赤字となった不動産所得、事業所得、山林所得、譲渡所得をほかの所得から差し引く順序にもルールが存在します。

所得を「経常グループ」「臨時グループ」の2つにグループ分けしたのち、「第1次通算」「第2次通算」「第3次通算」の順序で損益通算を行います。

損益通算でも控除しきれなかった場合には「損失の繰越控除」

赤字と黒字の各所得を損益通算しても、損失額が残る場合もあります。この残額を「純損失の金額」といいます。純損失の金額は一定条件のもと、翌年に繰り越すことが可能です。つまり、今年の赤字と翌年の黒字を相殺できるのです。これは赤字の金額が残っている限り、3年間まで控除が認められています。この制度が「損失の繰越控除」です。

(1)青色申告と白色申告で異なる効果

純損失が発生した年の確定申告が青色申告か白色申告かで、控除できる範囲が異なります。

- 白色申告の場合……純損失の金額のうち、「変動所得の損失」と「被災事業用資産の損失」の金額

- 青色申告の場合……純損失の金額の全額

これらの損失の金額を、翌年から3年間の総所得金額、土地等に係る事業所得等の金額、退職所得金額、山林所得金額から控除することが可能です。

※変動所得とは、事業所得と雑所得に分類され、その年によって得られる所得が大きく変わる可能性がある、漁獲による所得、真珠貝などの養殖による所得、印税や原稿料、作曲料などによる所得のことです。

※被災事業用資産の損失とは、棚卸資産(商品など)、事業用の固定資産(機械、設備など)、山林のうち、変動所得の損失で計算された金額を除くものです。

(2)適用を受けるための条件

純損失の繰越控除について適用を受けるためには、純損失が発生した年分の所得税の確定申告書を提出し、翌年以降も連続して確定申告書を提出さえしていればOKです。純損失の金額の全額について繰越控除を受けるには、損失が発生した年のみ青色申告をしていればよく、控除を受ける年の確定申告が青色か、白色かは問われていません。

さかのぼって前年分の所得税から還付を受けられる「純損失の金額の繰戻し」

「純損失の繰越控除」は、前述の通り純損失の金額を翌年から3年に渡って所得から控除することができる制度です。一方、その年に発生した純損失の金額を前年分の所得金額から控除し、所得税額を再計算した際、実際に納めた所得税額との差額が還付される制度があります。それが「純損失の金額の繰戻しによる所得税の還付請求手続」です。この制度の適用を受けるための条件は下記です。

- 純損失の金額が発生した年に、確定申告期限内に青色申告書を提出すること

- 確定申告書とともに、「純損失の金額の繰戻しによる所得税の還付請求書」を提出すること

- 前年分に青色申告書を提出していること

なお、営む事業を誰かに譲り渡す、廃業するなどの事情が発生した場合の前年に純損失の金額があった場合、前々年の所得税から還付請求手続を行うことも可能です。この場合、前々年分も青色申告で確定申告をしている必要があります。

所得控除の繰越しが可能な「雑損失の金額の繰越控除 」

災害、盗難や横領の被害により、資産の損害を受けた場合には、一定の金額を所得から差し引く所得控除を受けることできる制度が、「雑損控除」です。

この雑損控除でその年の所得から控除しきれなかった金額(=雑損失の金額)は、翌年3年に渡って、下記金額から控除することが可能です。

- 総所得金額

- 土地等に係る事業所得等の金額

- 分離課税の短期譲渡所得の金額

- 分離課税の長期譲渡所得の金額

- 分離課税の上場株式に係る配当所得の金額

- 先物取引に係る雑所得等の金額

- 山林所得金額

- 退職所得金額

なお、この制度の適用条件は、雑損失の発生した年、控除を受ける年で連続して確定申告書を提出することです。

上場株式やマイホームを売却、損失が発生した場合の特例

株式や土地、建物などの不動産を売却した場合には、原則として「損益通算」と「損失の繰越控除」の適用を受けることはできません。しかし、一定の条件を満たす場合、限られた範囲でこれらの制度適用が可能となる特例があります。

(1)上場株式など売買で発生した損失による、損益通算と繰越控除

証券会社などを通じて売却した上場株式等で損失が発生した場合、一定の条件のもと、 その年の上場株式等の「配当所得」の金額と損益通算が可能です。損益通算したうえで残額がある場合には、翌年から3年に渡って上場株式等の「譲渡所得」「配当所得」の金額から繰越控除できます。なお、非公開株などの一般株式等の売却による譲渡所得の金額とは、控除することができません。

(2)住宅ローンが残っているマイホームの売却によって損失が発生した場合

2019年12月31日までにマイホームを売却(譲渡)により手放した際、残った住宅ローンの金額よりも、売却金額が少なかった場合に、その差額をその年の事業所得をはじめとするほかの所得から差し引くことができます(損益通算)。また、所得から控除しきれなかった場合には、翌年から3年間、繰越控除することも可能です。

(3)マイホームの買い換え時に損失が発生した場合

2019年12月31日までにマイホームを売却(譲渡)、新たなマイホームを購入した際に、売却したマイホームの購入金額よりも売却金額が少なかった場合に、その差額をその年の事業所得をはじめとするほかの所得から差し引くことができます(損益通算)。また、所得から控除しきれなかった場合には、翌年から3年間、繰越控除することも可能です。これらの特例の適用を受ける場合の条件などは、国税庁ウェブサイトでご確認ください。

赤字になった場合は税金を納める必要がないだけではなく、損益通算や繰越控除の制度を活用することにより、前年や来年以降の納税額を低く抑える効果があります。これらの制度の概要を事前に把握し、安定した事業の経営とともに、万一の赤字にも備えましょう。