政府が働き方改革の一環として企業で働く社員の副業を普及拡大するガイドラインを作成することを決めるなど、副業に対する考え方が変わりつつあります。とはいえ、副業を承認している会社はまだそう多くはないのが現状です。なかには、会社にばれないように妻名義で副業を行っている人も……。こうした方法には、一体どんなリスクがあるのでしょうか。今回は他人名義で副業をすることのリスクを解説します。

そもそも、妻名義で副業をする人がいるのはなぜ?

妻名義で副業をする人の理由の多くは、「会社にばれないようにするため」でしょう。本業のほかに働いて収入を得れば、確定申告が必要です。このとき、自分の名義で行うと住民税の額などから副業が発覚するケースがあります。そのため、妻の名義にすれば、見えないお金として扱えると思っている方もいるのではないでしょうか?

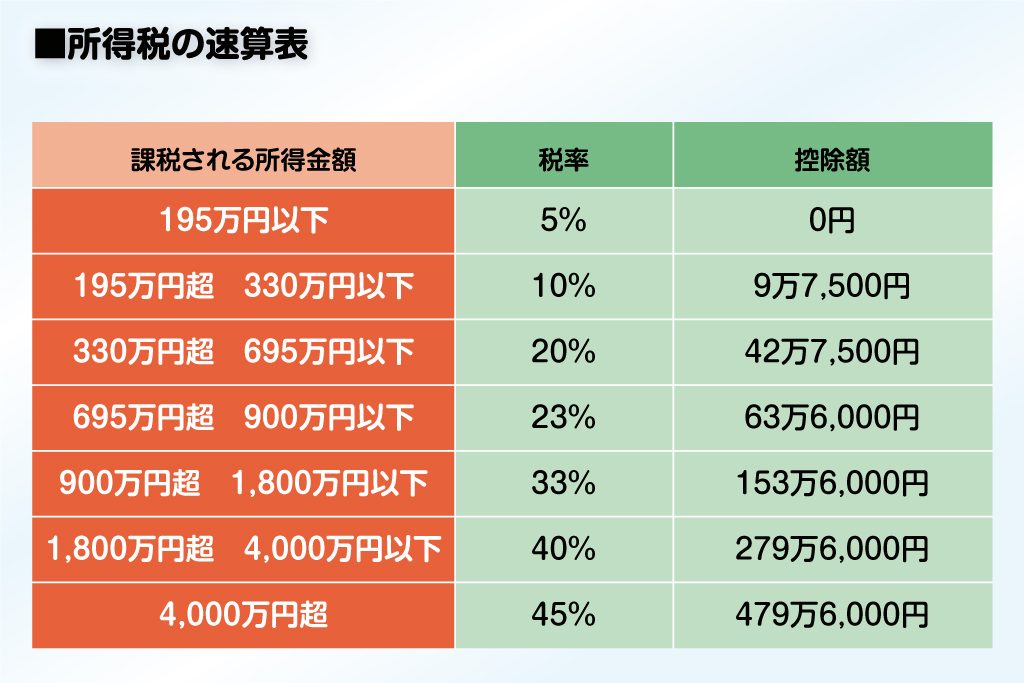

また、節税対策として考えている人もいるようです。日本の所得税は累進課税制度を取り入れているため、所得が高ければ高いほど税金が高くなります。たとえば、本人名義と妻名義では所得税額に次のような違いが出ます。

※「所得税の税率」をもとに作成(出典:国税庁)

<例1>夫が本人名義で副業した場合の所得税

※本業の課税所得200万円、副業で100万円稼いだ場合

・本業のみの場合の所得税額

200万円×10%-9万7,500円=10万2,500円

・本業+副業の所得税額

(200万円+100万円)×10%-9万7,500円=20万2,500円……(1)

<例2>妻(配偶者控除範囲内)名義で副業した場合の所得税

※夫の本業の課税所得200万円、妻名義で100万円稼いだ場合

・夫の本業の所得税額

200万円×10%-9万7,500円=10万2,500円

・妻名義の副業の所得税額

100万円×5%=5万円

10万2,500円+5万円=15万2,500円……(2)

(1)-(2)=5万円

結果として、5万円の節税になります。

税法に抵触して処罰も!? 妻名義で副業することのリスク

妻名義の副業には節税効果があるため、一見するとメリットがあるように思えます。しかし、そこには大きなリスクが伴います。

それは、税法に抵触するリスクです。所得税法12条「実質所得者課税の原則」では、所得が誰に帰属するかを定めています。

実質所得者課税の原則とは、資産又は事業から生ずる収益について、名義上又は法形式上の所得の帰属者と実質的な所得の帰属者が異なる場合は、実質的に所得が帰属する個人に対して所得税を課すことをいう。

この原則は、所得税法が各人の担税力に応じた課税をすることを原則としていることから、経済力の獲得、増加が誰によって支配されるか、つまり、財産の使用、収益、処分を自ら行うことができる人は誰であるかを確かめて、課税することとする確認規定である。(注)所得の帰属とは、ある所得が、具体的にどの納税者に属するものであるかを決定するこという。

出典:国税庁 税大講本 所得税法(平成28年度版) 第2章 第2節 実質所得者課税の原則

この「実質所得者課税」の具体的な判定基準は、次のように定められています。

事業の所得が誰の所得であるかについては、事業の用に供する資産の所有権者、賃借権者若しくは免許可の名義者又はその他の事業の取引名義者などの外形に必ずしもとらわれることなく、実質的にその事業を経営していると認められる者(事業主)が誰であるかにより判定する。

なお、生計を一にしている親族間における事業の事業主が誰であるかについては、その事業の経営方針の決定につき、支配的影響力を有すると認められる者が事業主に該当するものと推定する。ただし、その者が誰であるか明らかでないときは、原則として、「生計を主宰している者」が事業主に該当するものと推定する。

出典:国税庁 税大講本 所得税法(平成28年度版) 第2章 第2節 実質所得者課税の原則

上記から、実質的な運営をせずに形式的に報酬のみをもらうことは認められているとはいえません。つまり、妻の名義を借りて副業することは税法に抵触する可能性があるのです。

副業をするのであれば、まずは会社のルールを守り、さらに税法に則り、必ず自分名義で確定申告をしましょう。