国外市場を目指す企業が増えただけでなく、インターネットの普及により、海外で収入を得ることがより身近になりました。海外で得た収入は、課税されるのでしょうか?

国内と海外の両方で収入を得ている場合の確定申告の方法を解説します。

国内外で得た収入はどこまでが課税対象?

海外での収入があるといっても、海外転勤をして働いている場合と、国内に住んだまま海外での不動産収入を得ている場合とでは、所得のうち課税対象となる範囲が変わります。つまり、確定申告すべき金額が変わるのです。

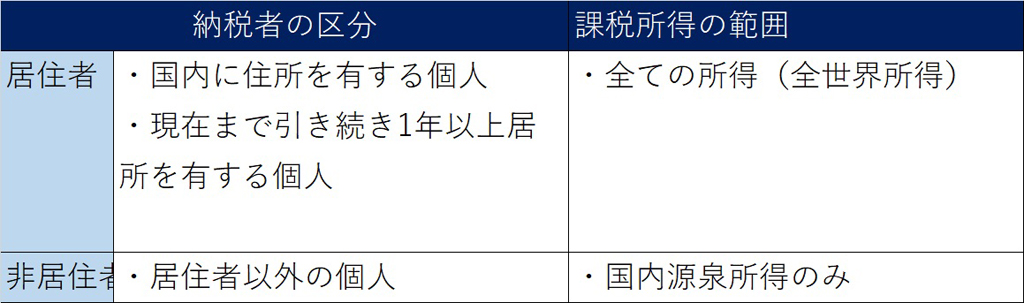

日本と海外の両方で収入がある場合、まず確認するべきは「納税者区分」です。納税者区分で「居住者」とみなされるのか、「非居住者」としてみなされるのかによって、課税対象となる所得の範囲は変わります。

上表にもあるとおり、居住者とは「国内に住所を有する個人」または「現在まで引き続いて1年以上居所を有する個人」のこと。簡単にいえば、国内に生活の本拠を置いている人のことです。居住者の場合、日本国内で稼いだ所得はもちろん、海外で稼いだ所得も課税対象です。

居住者の条件に当てはまらない人は、すべて「非居住者」と定義されます。非居住者の場合、日本国内で稼いだ所得のみが課税対象です。

なお、海外勤務をする人は、出国の時点で居住者かどうかを判断されます。海外での勤務期間が1年に満たないならば居住者、1年以上の期間の予定で海外転勤する場合は非居住者とみなされます。

ただし、居住者の扱いで出国した人でも、業務の都合で勤務期間が1年以上になったならば、それがわかった時点から非居住者として扱われます。反対に、非居住者として出国した人の勤務期間が1年未満になった場合も、同様に、それがわかった時点から居住者として扱われます。

居住者の場合は、国内と海外でも二重課税になるのか?

国外で生じた所得のうち、外国の法令で課税取引になるものは、その国でも納税が義務付けられています。とはいえ、居住者の場合、国内外を問わず、すべての所得が課税対象となり、日本国内でも納税しなければなりません。

こうした居住者の二重課税を是正すべく、「外国税額控除」という制度があります。国内での確定申告の際に、一定額を所得税の額から差し引くことができる制度です。

外国税額控除の計算式

所得税の控除限度額=その年分の所得税の額×(その年分の国外所得金額÷その年分の所得総額)

グローバル化にともない、海外での所得、納税の機会はよりいっそう増えるでしょう。

知らなかったことで損をするということのないようにどんなケースでも対応できるようにしておくことをオススメします。