消費税申告は難易度が高く、さまざまなルールがあるためわかりにくい分野です。消費税とはそもそもどんな税金なのか、どんな事業者に納税義務があるのか、そして申告する際の税金の計算方法まで、消費税について解説します。

消費税ってどんな仕組みの税金?

消費税とは、モノやサービスを「消費(購入)」したときにかかる税金です。税金は“支払う人”と“納める人”が同じ直接税と、それらが異なる間接税とに分類されますが、消費税は後者にあたります。

たとえば、日々、買い物をするコンビニで、私たちは会計の際に代金と一緒に何気なく消費税を支払っています。このときの消費税の支払い先は、本来の納付先(=税務署)ではなくコンビニです。コンビニで支払った税金は、コンビニ事業者が後日、消費税申告の際に“預かった消費税”としてまとめて税務署へ納付するシステムになっています。事業者は、いわば消費者の代わりに税金を納付する代理人なのです。個人事業主も同様です。

事業者は、預かった消費税の金額と、それに基づいた納税額をきちんと把握する必要があります。そのためにも、消費税の仕組みについて知識を持っておきましょう。

消費税を納税する個人事業主の条件とは

消費税の納税義務がある事業者のことを「課税事業者」と呼びます。反対に、消費税の納税義務がない事業者を「免税事業者」と呼びます。

課税事業者になるかどうかを左右するのは、売上高です。具体的には、下記のいずれかに当てはまる場合は課税事業者、当てはまらなければ免税事業者とみなされます。

- 基準期間(2年前)の売上が1,000万円を超えている

- 特定期間(前年の1月1日~6月30日)の売上が1,000万円を超えている

たとえば、現在が2017年とすると、2015年の売上が1,000万円を超えていた場合に課税事業者となります。また、2015年の売上が1,000万円を超えていない場合でも、2016年の1月1日~6月30日までの売上が1,000万円を超えていれば、課税事業者とみなされるのです。

ただし、消費税を初めて納税する場合ではなく、これまでも継続的に消費税を納めてきた課税事業者の場合は、売上高から消費税分8%を差し引けるので、売上高が1,080万円を越えたら、消費税の課税対象となります。 なお、基準期間(または特定期間)の売上が1,000万円を超えない年は、課税が免除されます。

課税事業者になったら? 免税事業者に戻ったら?

課税事業者になった際、または免税事業者に戻る際は、書類を税務署へ提出する必要があります。

年間売上額が1,000万円を超え、課税事業者に該当することがわかったら、「消費税課税事業者届出書」を速やかに税務署に提出、または送付してください。これは、自分が課税事業者になったことを報告する届出書です。「基準期間」と「特定期間」のどちらで判断したかによって書類が異なりますので、ご注意ください。

反対に、今まで課税事業者だった人が、基準期間の売上が1,000万円を超えずに免税事業者となる場合は「消費税の納税義務者でなくなった旨の届出書」を提出します。ただし、特定期間の売上が1,000万円を超えた場合は、課税事業者となります。また、高額特定資産の仕入れ等を行った場合の特定期間についても課税対象です。

消費税の申告、納付期限は?

所得税の確定申告期限は、該当する年の翌年2月16日から3月15日です。一方、消費税の申告と納税は、個人事業主の場合は課税期間終了後3カ月以内、つまり翌年の3月31日が期限に定められています。

納付方法は、現金振込、口座振替、e-Taxのいずれかを選択できます。口座振替の場合、納付期限が3月31日から4月20日前後まで引き延ばされるというメリットもあります。

期限内に納付できなかった場合や、振替口座の残高不足等で振替ができなかった場合には、法定納期限の翌日から納付の日まで延滞税がかかります。その際は、金融機関(日本銀行歳入代理店)または所轄の税務署の納税窓口で、本税と延滞税をあわせて納付することになります。 なお、延滞税の割合は次のとおりです。

- 納期限の翌日から2カ月を経過する日までは、年「7.3%」と「特例基準割合(※)+1%」のいずれか低い割合

- 納期限の翌日から2カ月を経過する日の翌日以後については、年「14.6%」と「特例基準割合(※)+7.3%」のいずれか低い割合

※特例基準割合とは、「各年の前年の12月15日までに財務大臣が告示する割合」+「年1%」で算出されます。

将来支払うための消費税を毎月少しずつ貯めておく事業主も多いようです。後々のキャッシュを困窮させないためにも、地味ですが意味のある習慣といえるでしょう。

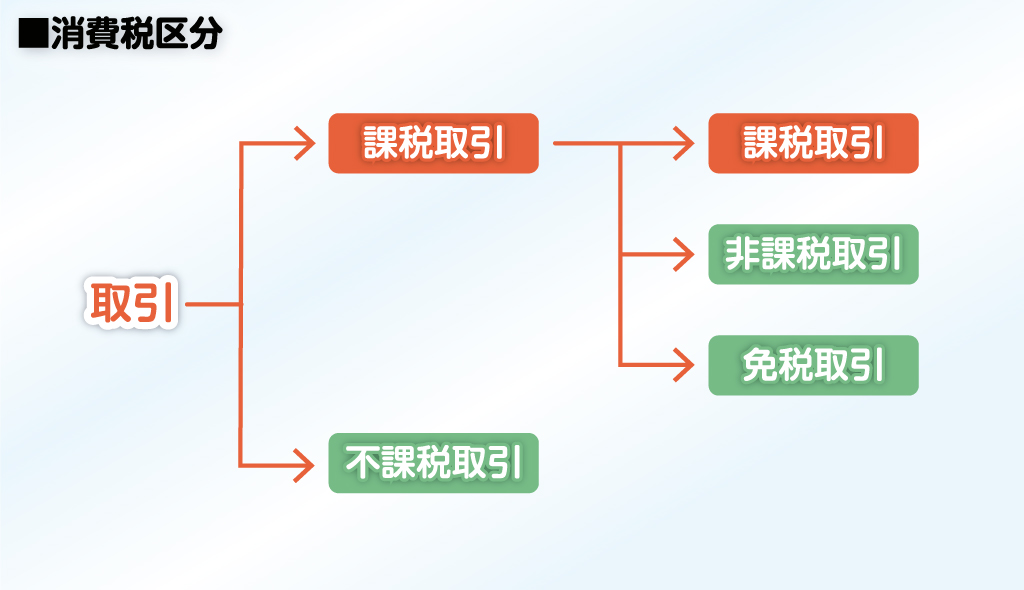

消費税のかからない取引

経理処理をする際に気を付けたいのは、その取引に消費税がかかるのかどうか。ここで、消費税のかからない取引について確認しておきましょう。

取引は、上の図のように分類できます。消費税は、原則的に「課税取引」が対象です。「不課税取引」「非課税取引」「免税取引」の3種類には、消費税がかかりません。それぞれの具体例は、以下の通りです。

取引は、上の図のように分類できます。消費税は、原則的に「課税取引」が対象です。「不課税取引」「非課税取引」「免税取引」の3種類には、消費税がかかりません。それぞれの具体例は、以下の通りです。

不課税取引の例

- 給料、賃金

- 寄付金、祝い金、見舞金、補助金など

- 試供品や見本品の無料提供

- 保険金や共済金

- 株式の配当金やその他の出資分配金

- 資産について廃棄をしたり、盗難や滅失があった場合

非課税取引の例

- 土地の譲渡、貸付

- 有価証券、支払手段の譲渡

- 利子、保険料など

- 切手、印紙、証紙の譲渡

- 商品券、ビール券、プリペイドカードなどの譲渡

- 国、地方公共団体などの行政手数料

- 国際郵便為替、外国為替など

- 社会保険医療など

- 一定の介護サービス

- 一定の社会福祉事業など

- 助産

- 埋葬料、火葬料

- 身体障害者用品の譲渡、貸付など

- 学校の授業料、入学金、施設設備費など

- 教科用図書の譲渡

- 住宅の貸付

免税取引の例

- 免税店で販売されている国内で消費されない輸出品など

これらを把握しているかどうかで、納税額が大きく変わることも少なくありません。複雑ですが、覚えておいて損はないでしょう。

消費税額の計算方法は「本則課税」と「簡易課税」の2種類

課税事業者が納付する消費税の額は、「本則課税」と「簡易課税」のいずれかで計算します。原則は本則課税ですが、事前に届出をすれば簡易課税を選択することもできます。

消費税額の計算方法

- 本則課税

売上にかかる消費税額-仕入にかかる消費税額 - 簡易課税

売上にかかる消費税額-(売上にかかる消費税額×みなし仕入率)

事業区分ごとのみなし仕入率

- 第1種事業(卸売業)……90%

- 第2種事業(小売業)……80%

- 第3種事業(製造業等)……70%

- 第4種事業(その他の事業) ……60%

- 第5種事業(サービス業等) ……50%

- 第6種事業(不動産業)……40%

納税する消費税を算出するには、売上にかかった消費税と仕入にかかった消費税を別途、計算する必要があります。しかし、基準期間の売上高が5,000万円以下である事業者に限り、簡易課税と呼ばれる簡単な計算方法が認められています。この方法では、売上にかかる消費税額に「みなし仕入率」という一定率をかけ、仕入にかかる消費税額とみなします。

簡易課税での計算のポイントは、課税対象となる売上高を正確に把握すること。そして、自分にあてはまるみなし仕入率の区分を間違いなく判断することです。まれに、事業区分の誤りを税務署に指摘され、修正申告を求められるケースもあります。

簡易課税を選択したい場合は、該当する課税期間が開始する日の前日までに、納税地の税務署長に「消費税簡易課税選択届出書」を提出しなければなりません。個人事業主であれば、該当する年の前年の12月31日までが期限です。

では、本則課税と簡易課税では、消費税額はどのぐらい違うのでしょうか。ある美容室経営の個人事業主を例に挙げて、その額を比較してみましょう。美容室経営は、サービス業なので第5種に該当します。

本則課税と簡易課税、それぞれの消費税額の計算例

・売上=1,500万円

・仕入(諸経費)/材料費=200万円、光熱費=120万円、家賃=60万円、人件費=750万円

※人件費は非課税取引のため課税対象になりません

※売上高、仕入高は税込金額として計算します

本則課税の計算例

・売上にかかる消費税額

1,500万円×8/108=111万1,111円

・仕入にかかる消費税額

(200万円+120万円+60万円)×8/108=28万1,481円

納付する消費税額 111万1,111円-28万1,481円=82万9,630円

簡易課税の計算例

・売上にかかる消費税額

1,500万円×8/108=111万1,111円

・みなし仕入れ率で計算した消費税額

(1,500万円×50%)×8/108=55万5,556円

納付する消費税額 111万1,111円-55万5,556円=55万5,556円

この場合、簡易課税の方が、27万円ほど納付額が少なくなることがわかります。とはいえ、どちらの方が節税になるかはケースバイケースというのが実状。ただし、比較的、簡易課税の方が簡単に計算できるうえ、消費税負担が減るケースが多いといわれています。

しかし簡易課税にはある一定の適用条件があります。具体的には、

- 前々年度の課税売上が5,000万円以下であること

- 事前に簡易課税選択届出書を税務署に提出していること

(※課税期間の前年の12月31日までに所轄の税務署への提出が必要)

という条件があります。この条件に該当する場合にはしっかりと検討し、最適な選択をすることが重要なポイントとなります。

日本で消費税がスタートしたのが1989年。今後、ますます増税傾向にある消費税は、余計な支払いをしなくてすむよう、個人事業主にとって知識を付けておきたい分野です。

納税が国にとって重要である一方で、自らの手元にお金を残すことももちろん重要。その意味でも、消費税申告とは上手に付き合っていく必要がありそうです。