個人年金の受取金も課税対象となる収入の一つですが、受け取り方によって申告する所得の区分が変わります。また、個人年金の契約者が死亡した場合、受取金にどの税金がかかるかはケースバイケースです。個人年金を受け取った際の確定申告について解説します。

公的年金と個人年金の違いと、かかる税金の種類

年金は、大きく公的年金と個人年金の2つに分類されます。

公的年金とは

公的年金には、国民年金、厚生年金の2種類があります。国民年金とは、日本に住んでいる20歳以上60歳未満の人が加入し、65歳より毎年、国から受け取れるもの。厚生年金は会社勤めの給与所得者、公務員や私立学校の教職員などが加入するものです。これらは、国民年金に上乗せされて支払われます。

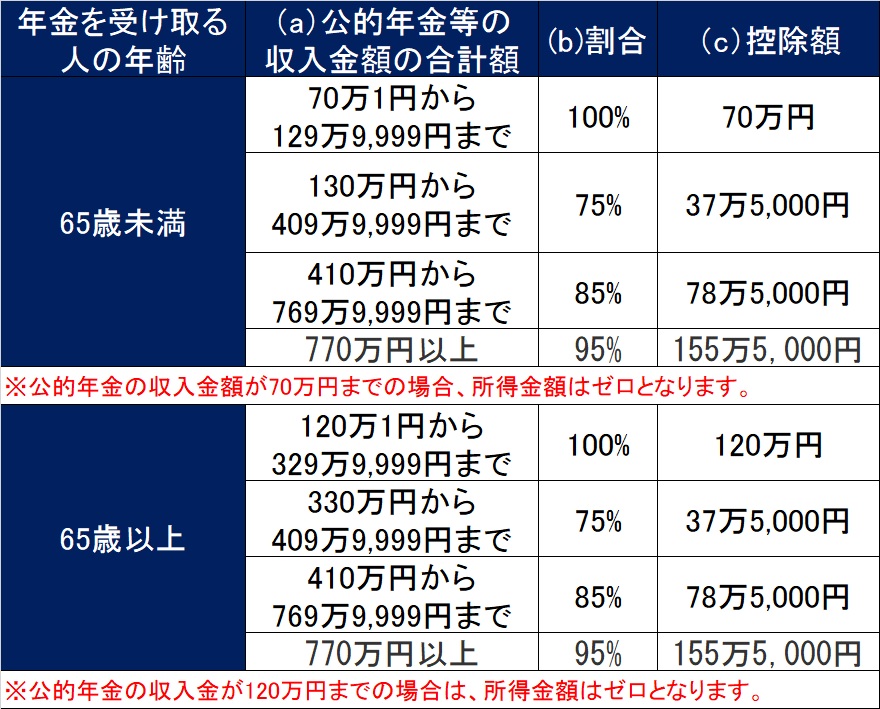

公的年金の受取金は所得税、住民税の課税対象となり、確定申告をする必要があります。その際は、厚生労働省から自宅に郵送されてくる源泉徴収票を添付します。受取金は雑所得として扱い、課税対象となる金額は以下の計算式により算出されます。

公的年金に係る雑所得の金額=(a)×(b)-(c)

公的年金に係る雑所得の速算表(2005年分以後)

出典:国税庁ウェブサイト|No.1600公的年金等の課税関係

たとえば、65歳以上の人で公的年金の収入金額が350万円だった場合、公的年金にかかる雑所得の金額は次のように計算されます。

350万円×75%-37万5,000円=225万円

個人年金とは

個人年金とは、民間の保険会社が販売している個人年金保険を指します。保険料の払込期間、受取開始年齢、受取期間は、あらかじめ加入者が決定します。個人年金を受け取った際は確定申告が必要ですが、添付すべき書類は特にありません。受取金の所得の区分は、個人年金の受け取り方によって異なります。

(1)「年金受取」で受け取った場合

個人年金の受取開始年齢になり、毎年、年金形式で個人年金を受け取る場合、受取金は雑所得として扱われます。所得税、住民税の課税対象となる雑所得の金額は、下記の計算式で計算します。

総収入金額-必要経費

1年に受け取る年金の額が「総収入金額」、支払った保険料が「必要経費」にあたります。必要経費は、以下の計算式で計算します。

1年あたりの年金受取額×払い込んだ保険料の総額/受け取る年金の総額

(2)「一括受取」で受け取った場合

個人年金の受取開始年齢になり、一括で個人年金を受け取った場合、受取金は一時所得として扱われます。所得税、住民税の課税対象となる一時所得は、下記のように計算します。

総収入金額-必要経費-50万円(特別控除)

受け取る年金が総収入金額、支払った保険料が必要経費の総額にあたります。

個人年金を遺族が受け取る場合、かかる税金の種類は?

個人年金保険の被保険者(年金受取人)が年金受給権を持ち、受け取る前に死亡、または受け取りを開始し受け取り期間を残して死亡した場合、遺族が個人年金の年金受給権を得たとします。その場合は、被保険者、保険料の負担者、年金受給権の取得者のそれぞれが誰かによって、受取金にかかる税金の種類が異なります。

出典:国税庁|No.1615遺族の方が支払を受ける個人年金

被保険者、保険料の負担者が死亡した人(Aさん)、年金受給権の取得者が別の人(Bさん)の場合は、Bさんは個人年金を相続で取得したとみなされます。このとき、Bさんの受け取った年金は相続税の課税対象となります。

被保険者が死亡した人(Aさん)で、保険料の負担者(Bさん)と年金受給権の取得者(Cさん)が異なる場合、Cさんは個人年金を贈与によって取得したとみなされます。このとき、Cさんの受け取った年金は贈与税の課税対象となります。ただし、1月1日から12月31日までの受け取り金額が110万円未満であれば非課税です。110万円以上であれば、贈与税の申告書を作成し、2月1日から3月15日までに贈与税の申告書を提出し、3月15日までに贈与税を納付する必要があります。

詳しくは下記国税庁のホームページでご確認ください。

▼国税庁 贈与税(贈与税の申告書作成コーナー)

個人年金は、どう受け取るかで扱いが大きく変わります。確定申告の有無を含め、正しく判断し、正しく納税しましょう。