※この記事は2020年12月25日に、内容を一部修正しました。

個人事業主が確定申告の手続きを行う際には、確定申告書のみならず、申告内容に応じた書類を提出、または提示しなければなりません。たとえば、医療費控除の適用を受ける場合には、医療費の明細書の提出が必要です。ただし、添付書類の扱いは多岐にわたります。コピーでは受け付けてもらえないもの、提出だけではなく見せるだけでも良いもの、実は添付が不要なものなど、さまざまなのです。今回は、個人事業主が所得税の確定申告をする際の添付書類の扱いについて解説します。

確定申告の必要書類の提出方法

確定申告書に添付する書類の提出、提示方法には3つのパターンがあります。

(1)申告書と一緒に提出する

(例)青色申告者用の青色申告決算書、白色申告者用の収支内訳書など

確定申告書とセットで提出しましょう。なお、ホチキスなどで書類を留める際は、確定申告書がOCR(光学文字認識)処理されるため、確定申告書B第一表の左上、右上、左下の3カ所にある、黒い四角部分をふさがないように注意しましょう。

(2)添付書類台紙に貼って申告書と一緒に提出する

(例)給与所得の源泉徴収票、公的年金の源泉徴収票など

書類を台紙等へ貼り付け、確定申告書とともに提出しましょう。

添付書類台紙は、税務署が配布している確定申告書一式に同封されているほか、国税庁ウェブサイトからもダウンロードできます。書類を貼るスペースが不足した場合は、コピー用紙などで代用も可能です。

(3)添付書類台紙に貼って申告書と一緒に提出するか、提出の際に提示する

(例)生命保険料控除証明書、医療費の明細書、本人確認書類など

書類を台紙等に貼り付け、確定申告書とともに提出するか、または確定申告書を提出する際に提示します。台紙に貼り付ける方法は(2)と同じです。

提示とは、確定申告書を税務署に持参して提出する際に、税務署員に確認してもらう方法です。原本は持ち帰ることができるため、書類が後日必要になる場合などは、この方法を選択しましょう。確定申告書を郵送で提出する場合でも、提示が認められている書類は後日、返却してもらえます。郵送する確定申告書に、下記を同封してください。

- 該当する書類について返却を希望する旨の書面

- 返信用封筒

- 返送してもらうのに必要な金額の切手

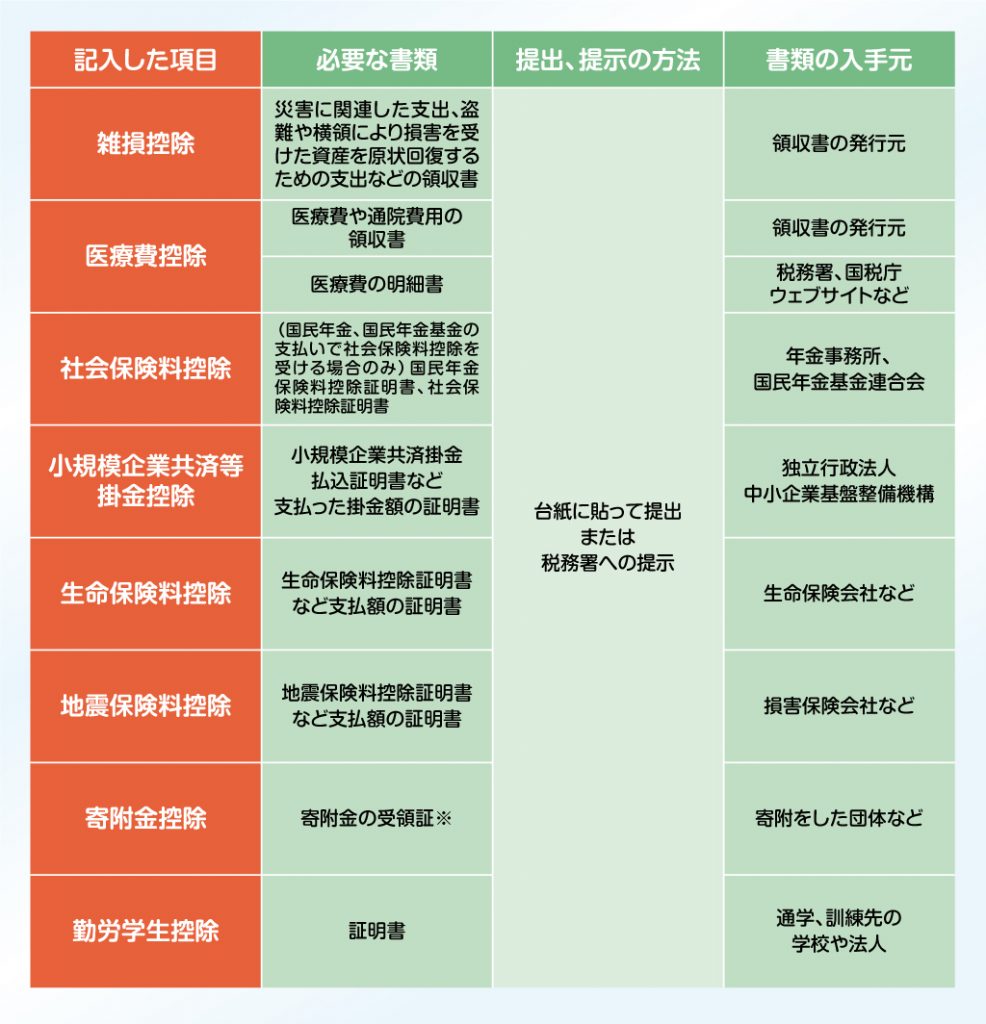

申告内容別の提出(添付)書類一覧

必要な提出・添付書類は、確定申告書で記入した欄に応じて決まります。「確定申告書B 第一表」を参照しながら、どの欄に記入した場合にはどんな書類が必要なのかを確認しましょう。提出、提示方法と書類の入手元についてもまとめました。

(1)収入金額等

(2)所得から差し引かれる金額

※特定の公益法人や学校法人などへの寄附、一定の特定公益信託の信託財産とするための支出の場合は、「対象となる法人や信託が適格であることなどの証明書、認定証の写し」が必要です。政治献金の場合は、選挙管理委員などの確認印が押印された「寄附金(税額)控除のための書類」の提出が必要です。

(3)税金の計算

※確定申告書提出時までに「選挙管理委員などの確認印が押印された寄附金(税額)控除のための書類」が手元にない場合は、寄附金の受領証(写し)を添付して確定申告を行ったうえで、後日交付された書類を税務署に提出する必要があります。

「(3)税金の計算」に関連する下記項目の控除については、必要な書類の条件がより詳細に決められています。税務署に備え付けられているリーフレット、または国税庁ウェブサイトの該当ページで確認しましょう。

また、損益の通算の計算書や、上場株式等に係る譲渡損失の損益通算及び繰越控除用の申告書付表など、確定申告書に「計算書(計算明細書)」や「付表」を使用した場合は、申告書と一緒に提出する必要があります。

提出・添付が不要な書類

提出(添付)が必要そうで、実は必要のない書類もあります。勘違いしがちな書類についてまとめました。

総勘定元帳などの帳簿や、売り上げ、必要経費に関する領収書、請求書などの書類

原則として、これらの書類を確定申告時に提出する必要はありません。ただし、帳簿書類は最大7年間の保存が法律によって定められています。もし税務調査に入られた時にも提示を求められますので、大切に保管するようにしましょう。

報酬、料金、契約金及び賞金の支払調書

生命保険の満期金や解約返戻金などが記載された明細

外交員、ライター、デザイナー、プロスポーツ選手などの場合、売り上げ先から支払調書が配付される場合もあります。また、生命保険などを解約した場合には、解約返戻金などが記載された明細が送付されてくることが一般的です。これらの法定調書は、金額が一定額を超えると、売り上げ先や生命保険会社などによって、直接、税務署へ提出されます。そのため、申告者は受け取った金額を間違いなく確定申告書に記入していればOK。支払調書や一時所得に関する明細書そのものは、提出する必要がありません。

国民健康保険料に関する書類

社会保険料控除の適用を受ける際、書類の提出、提示が必要になるのは、「国民年金保険料」または「国民年金基金の掛金」のみです。国民健康保険料は、領収書や自治体が証明する払込金額を元に、その金額を確定申告書へ記入すればよく、証明書を提出、提示する必要はありません。

医療費の領収書

2017年分の確定申告から、医療費控除を受ける際の「領収書」の添付が不要になりました。ただし、自宅で5年間の保存が義務付けられているため、注意が必要です。医療費控除を受ける場合には「医療費控除の明細書」、セルフメディケーション税制の適用を受ける場合は「セルフメディケーション税制の明細書」のみを添付しましょう。

必要書類を提出しなかった場合はどうすればいい?

確定申告の際に必要だった書類について、提出漏れがあった場合は、速やかに管轄の税務署に連絡をしてください。書類の提出について確認したうえで、対応しましょう。書類を提出せずに放置しておくと、電話や「お尋ね」のような件名の文書で税務署から問い合わせが入る場合もあります。税務署からの問い合わせは期限を設けられているケースが多いため、可能な限り、すぐに対応するようにしましょう。

▼関連記事

税務署の行政指導は税務調査の一環? 税理士が指南する正しい対処法

e-Tax(電子申告)の場合、書類の提出方法は?

インターネットで確定申告などの国税に関する手続きができる「e-Tax」という制度があります。e-Taxを利用して確定申告をした場合、添付書類の扱いについては以下のように定められています。

(1)書面に代えてe-Taxで送信できる書類がある

白色申告者用の収支内訳書や青色申告者用の青色申告決算書などは、e-Taxから送信すれば書面を提出、提示する必要がありません。e-Taxからの送信が利用可能な手続きは、毎年変更の生じる場合があります。e-Taxのホームページから各年の利用可能手続(所得税確定申告等)をご確認ください。

(2)e-Taxで送信できない書類は、税務署へ提出する

添付書類の中には、e-Taxから送信できないものもあります。それらは、税務署へ直接、または郵送で提出、提示しましょう。

e-Taxを利用して申告データを送信したあとに、受付結果が通知されます。通知を確認後に表示できる「申告書等送信票(兼送付書)」を印刷し、必要な書類とともに税務署に提出、提示してください。

(3)書類の記載内容を送信すれば、提出を省略できる

以下の表にある書類は、内容を入力して送信すれば、税務署への提出、提示を省略できます。ただし法定申告期限から5年間は、入力内容を確認するために、税務署から書類の提出、提示を求められることもあります。この求めに応じないと、確定申告書への添付や提示がなかったものとして取り扱われますので、書類は必ず保管しておきましょう。

対象となる第三者作成書類

- 給与所得者の特定支出の控除の特例に係る支出の証明書

- 個人の外国税額控除に係る証明書

- 雑損控除の証明書

- 医療費の領収書、セルフメディケーション税制の医薬品購入の領収書、一定の取組を明らかにする書類(注1)

- 医療費に係る使用証明書等(おむつ証明書など)

- 社会保険料控除の証明書

- 小規模企業共済等掛金控除の証明書

- 生命保険料控除の証明書

- 地震保険料控除の証明書

- 寄附金控除の証明書

- 勤労学生控除の証明書

- 住宅借入金等特別控除に係る借入金年末残高証明書(適用2年目以降のもの)

- 特定増改築等住宅借入金等特別控除(バリアフリー改修工事)に係る借入金年末残高証明書(適用2年目以降のもの)(注2)

- 特定増改築等住宅借入金等特別控除(省エネ改修工事等)に係る借入金年末残高証明書(適用2年目以降のもの)(注3)

- 特定増改築等住宅借入金等特別控除(多世帯同居改修工事)に係る借入金年末残高証明書(適用2年目以降のもの)(注4)

- 政党等寄附金特別控除の証明書

- 認定NPO法人寄附金特別控除の証明書(注5)

- 公益社団法人等寄附金特別控除の証明書(注5)

- 特定震災指定寄附金特別控除の証明書(注5)

- 給与所得、退職所得及び公的年金等の源泉徴収票

- オープン型の証券投資信託の収益の分配の支払通知書、配当等とみなされる金額の支払通知書、上場株式配当等の支払通知書

- 特定口座年間取引報告書

(注1) 平成29年分以後の所得税より、「医療費控除の明細書」又は「セルフメディケーション税制の明細書」に入力して、送信します。

(注2) 平成20年分以後の所得税について適用となります。

(注3) 平成21年分以後の所得税について適用となります。

(注4) 平成28年分以後の所得税について適用となります。

(注5) 平成23年分以後の所得税について適用となります。

(注6) 平成31年4月1日以後、次の書類については、申告書の提出の際に、提出又は提示が不要となりました。出典:e-Taxホームページ

(4)PDF形式のイメージデータでe-Taxによる送信

(1)と(3)に該当せず、税務署に提出、提示する必要のある書類は、2017年1月4日以降、PDF形式でe-Taxから送信できるようになりました。これらも、法定申告期限から5年間は入力内容を確認するため、税務署から書類の提出、提示を求められることがあります。書類は必ず保管しておいてください。なお、イメージデータによる送信が可能な書類は、e-Taxのホームページからご確認ください。

▼参考

イメージデータで提出可能な添付書類(所得税確定申告等)/e-Taxホームページ

確定申告への書類添付は、申告内容に間違いがないか、納税者、税務署の双方が確認するために必要です。ただし、書類の種類が増えるほど処理は煩雑になりがち。確定申告の際は、記事内の表を参考にしてみてください。